Вы купили квартиру, чтобы сдавать её в аренду. Но сколько вы реально зарабатываете? Многие думают, что если квартира сдаётся за 40 000 рублей в месяц, то годовой доход - 480 000 рублей. Но это только начало. На самом деле, доходность аренды - это не просто сумма, которую приносит сдача. Это то, что остаётся после всех расходов, налогов, ремонтов и простоев. И если вы не считаете правильно, можете оказаться в убытке, даже при высокой арендной ставке.

Что такое валовая рентабельность и зачем она нужна

Валовая рентабельность - это самый простой способ оценить, насколько выгодна покупка квартиры для аренды. Она показывает, какой процент от вашей общей вложений приносит арендный доход до вычета расходов. Формула проста: (Годовой арендный доход / Общая стоимость квартиры) × 100%.

Общая стоимость - это не только цена по договору купли-продажи. Сюда входят все ваши затраты на приобретение: риэлторская комиссия (2-3% от цены), госпошлина за регистрацию (2 000 рублей), налог на имущество (0,1% от кадастровой стоимости), и, что часто игнорируют, ремонт под сдачу. Например, если вы купили однокомнатную квартиру за 6 500 000 рублей, заплатили 195 000 рублей риэлтору, 2 000 рублей за регистрацию и вложили 350 000 рублей в ремонт, то ваша общая стоимость - 7 047 000 рублей.

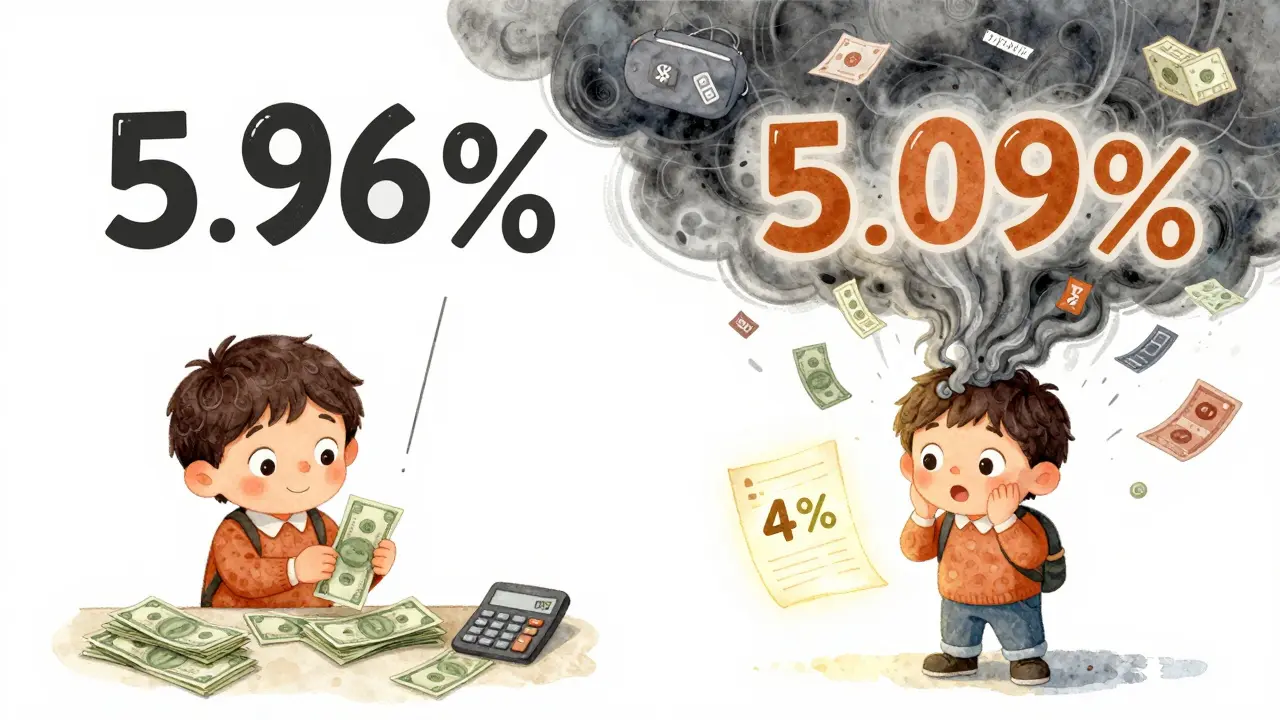

Допустим, вы сдаёте её за 35 000 рублей в месяц. Если считать 12 месяцев, годовой доход - 420 000 рублей. Валовая рентабельность: (420 000 / 7 047 000) × 100 = 5,96%. Это выглядит неплохо. Но вот проблема: почти никто не сдаёт квартиру без перерывов. Эксперты Яндекс.Недвижимости и Emirishomes рекомендуют считать только 11 месяцев аренды - на один месяц простоя между арендаторами. Тогда доход - 385 000 рублей в год, а рентабельность падает до 5,46%.

В Москве и Санкт-Петербурге валовая рентабельность редко превышает 6%. В регионах, где квартиры дешевле, показатели могут быть выше - 7-9%. Но это не значит, что в Москве не стоит сдавать. Это значит, что вы должны считать точнее.

Чистая рентабельность - правда о вашей прибыли

Валовая рентабельность - как смотреть на бензобак, не зная, сколько топлива уходит на дорогу. Чистая рентабельность показывает, сколько реально остаётся в кармане. Она учитывает все расходы: налоги, коммуналку, ремонт, страхование, обслуживание.

Формула: ((Годовой арендный доход − Годовые расходы) / Общая стоимость квартиры) × 100%.

Расходы - это не только налоги. Давайте разберём по пунктам:

- Налог на доходы (НДФЛ): если вы на общей системе - 13% от арендного дохода. Но с 2023 года есть выгодный вариант - патентная система. За фиксированную сумму (в зависимости от региона) вы платите 4%. Это экономия до 9% годовых. Для квартиры с доходом 385 000 рублей в год, налог по патенту - 15 400 рублей, а не 50 050 рублей.

- Коммунальные платежи: если вы платите за воду, электричество, отопление - это ваши расходы. Если арендатор платит - не учитывайте.

- Техническое обслуживание: замена лампочек, чистка вентиляции, ремонт кранов. В среднем - 10 000-15 000 рублей в год.

- Страхование: страховка от пожара, затопления - 3 000-7 000 рублей в год.

- Налог на имущество: 0,1% от кадастровой стоимости. Для квартиры в 6 млн рублей - около 6 000 рублей в год.

- Ремонт после арендаторов: самая скрытая статья. Каждые 2-3 года нужно делать косметический ремонт: покраска стен, замена линолеума, ремонт сантехники. В среднем - 70 000 рублей. Это 23 000 рублей в год, если распределить на три года.

Пример: квартира за 6 400 000 рублей, сдаётся за 35 000 рублей в месяц (385 000 рублей в год). Расходы:

- Налог (патент): 15 400 руб.

- Обслуживание: 10 000 руб.

- Страхование: 5 000 руб.

- Налог на имущество: 6 000 руб.

- Ремонт (в пересчёте на год): 23 000 руб.

- Итого расходов: 59 400 рублей

Чистый доход: 385 000 − 59 400 = 325 600 рублей.

Чистая рентабельность: (325 600 / 6 400 000) × 100 = 5,09%.

Теперь вы видите реальную картину. Это уже не 5,96%, а 5,09%. И это при условии, что вы используете патент - самую выгодную систему налогообложения. Если бы вы платили 13% НДФЛ, чистая рентабельность упала бы до 3,4%.

Ипотека и доходность: почему вы можете работать в минус

Многие покупают квартиры в ипотеку, считая, что арендный доход покроет платежи. Но это не всегда так. Ипотечный платёж - это не расход, это возвратная часть. Но он уходит из вашего кармана, пока вы не погасите кредит.

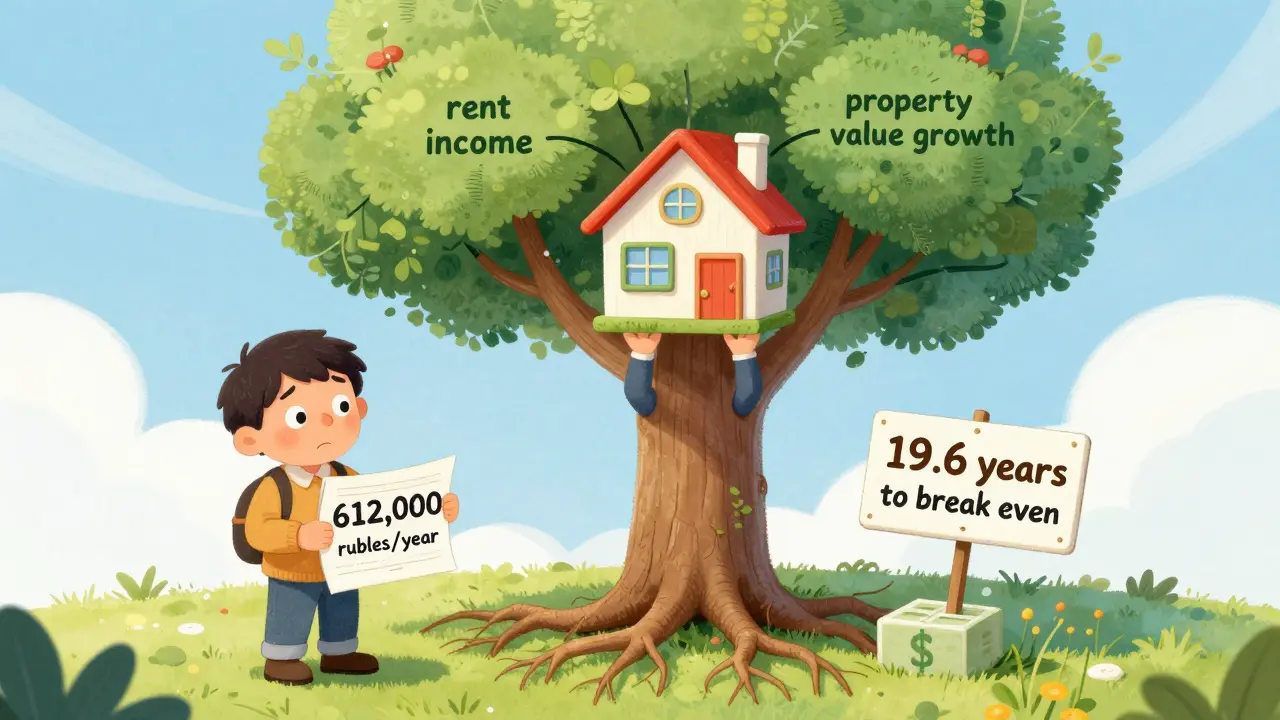

Допустим, вы купили квартиру за 8 000 000 рублей, вложили 2 000 000 рублей собственных, взяли ипотеку на 6 000 000 рублей под 16% на 20 лет. Ежемесячный платёж - около 51 000 рублей. Годовой платёж - 612 000 рублей.

Арендный доход - 385 000 рублей (как в предыдущем примере). Чистый доход от аренды - 325 600 рублей. Выходит, вы платите по ипотеке 612 000, а получаете 325 600. Разница - 286 400 рублей в год. Это значит, что вы каждый год теряете почти 300 000 рублей, чтобы сдавать квартиру.

Но тут есть нюанс. Вы не теряете 300 000 рублей. Часть ипотечного платежа - это погашение основного долга. Это не расход, это инвестиция в собственность. Но пока вы не продадите квартиру, это деньги, которые уходят из вашего бюджета. И если вы не считаете чистую рентабельность с учётом ипотеки, вы рискуете оказаться в долговой ловушке.

Эксперты Domclick и RBC Research отмечают: в первые 3-5 лет ипотечная аренда часто работает в минус. Но если квартира растёт в цене - например, на 10-15% в год - вы можете компенсировать убытки за счёт роста капитала. Именно поэтому многие инвесторы сегодня смотрят не только на текущий доход, но и на рост стоимости актива.

Срок окупаемости: когда вы вернёте свои деньги

Срок окупаемости - это сколько лет вам нужно сдавать квартиру, чтобы окупить все вложения. Формула: Общая стоимость квартиры / Годовой чистый доход.

В нашем примере: 6 400 000 / 325 600 = 19,6 лет.

Это значит, что если ничего не изменится - вы не вернёте свои деньги 20 лет. А если вы купили квартиру в ипотеку и тратите 286 400 рублей в год на её содержание, срок окупаемости становится бесконечным - пока вы не продадите её дороже.

По данным RBC Research, средний срок окупаемости по России - 15-20 лет для чистой рентабельности. Это длиннее, чем по банковским депозитам (средняя ставка 7,5% в 2023 году - окупаемость 13,3 года). Но если квартира растёт в цене на 10% в год, то за 5 лет она подорожает на 600 000 рублей. Это уже не просто аренда - это инвестиция в актив, который растёт.

Что говорят реальные люди: ошибки и успехи

На форумах Domofond и Reddit можно найти как жалобы, так и восторги. Пользователь 'RentalInvestor2023' из Казани пишет: «Сдал квартиру за 32 000, но после ипотеки, налогов и ремонтов осталось 15 000 рублей в год. Рентабельность 0,35% - не стоит того».

А пользователь 'MoscowRenter' на Reddit: «Купил за 6 млн, вложил 300 тыс. в ремонт, сдаю за 45 000. Чистая рентабельность 7%, плюс квартира подорожала на 15% за год - выигрыш».

Разница? Второй человек считал чистую рентабельность, не игнорировал ремонт, использовал патент, и учитывал рост стоимости. Первый - считал только арендный доход и не понял, что ипотека и налоги убивают прибыль.

Опрос RealtyCalendar показал: 62% арендодателей не учитывают все расходы. 78% не знают, сколько стоит ремонт после арендаторов. Это главная причина, почему люди думают, что аренда - это пассивный доход, а потом обнаруживают, что работают бесплатно.

Как не попасть в ловушку: 5 правил расчёта

- Считайте 11 месяцев аренды - один месяц на поиск нового арендатора. Это реалистично.

- Используйте патентную систему - 4% вместо 13%. Экономия 9% - это как повышение арендной платы на 20%.

- Закладывайте ремонт каждые 2-3 года - минимум 70 000 рублей. Разделите на три - это 23 000 рублей в год.

- Не забывайте про налог на имущество - он всегда есть, даже если вы думаете, что «это мелочь».

- Сравнивайте с депозитами - если чистая рентабельность ниже 5-6%, а вы не ждёте роста цены, лучше положите деньги в банк.

И ещё: не верьте «идеальным» примерам в интернете. Квартира за 4 млн в Уфе - это не то же самое, что квартира за 12 млн в Москве. Сравнивайте только по схожим условиям: район, тип дома, состояние, инфраструктура.

Что будет в 2025 году: прогнозы и тренды

По прогнозам Domclick, к 2025 году валовая рентабельность в России может снизиться до 4,5%, а чистая - до 3,2%. Почему? Больше предложений на рынке, замедление роста цен, рост расходов на содержание.

Но есть и обратная сторона. Инфляция, которая в 2022 году была 11,9%, заставляет арендодателей повышать ставки. Росстат показывает, что арендная плата растёт в среднем на 7% в год. Это значит, что ваш доход будет расти, а долг по ипотеке - нет. Поэтому те, кто считают чистую рентабельность с учётом индексации, получают более точную картину.

Сегодня 65% инвесторов уже используют комбинированный показатель: чистая рентабельность + рост стоимости недвижимости. Это не просто доход - это капитализация. И именно так вы сможете отличить настоящую инвестицию от просто сдачи квартиры.

Аренда - это не пассивный доход. Это бизнес. И как любой бизнес, он требует учёта, расчётов и дисциплины. Не верьте упрощённым формулам. Считайте чистую рентабельность. Сравнивайте с альтернативами. И только тогда вы узнаете, стоит ли ваша квартира ваших денег.

Andrey Budish

декабря 20, 2025 AT 16:28Писал про это вчера в телеге, но тут всё чётко и без воды. Главное - не забывать про ремонт после каждого арендатора. Я как-то сдал квартиру, а через год пришлось менять всё: линолеум, сантехнику, покраску. Всё это вышло в 80к, а я думал, что это мелочь. Считай чистую, а не валовую, иначе будешь работать на съёмщиков бесплатно.

Oleg Meisner

декабря 20, 2025 AT 18:10Уважаемый автор, благодарю за исчерпывающий и структурированный анализ. Действительно, многие инвесторы, особенно новички, совершают фундаментальную ошибку, полагая, что арендный доход автоматически трансформируется в прибыль. Ваш акцент на патентной системе налогообложения является критически важным, поскольку позволяет снизить налоговую нагрузку на 70% по сравнению с НДФЛ. Это не просто экономия - это принципиальный элемент устойчивой бизнес-модели.

Vlad Mogilnikov

декабря 21, 2025 AT 19:59Лол, вы реально думаете, что 5% - это нормально? В 2025 году в Москве сдача квартиры без ипотеки - это уже устаревший способ тратить время. Надо брать в ипотеку, сдавать дороже, и ждать роста. Если ты не зарабатываешь 12% в год с учётом роста цены - ты не инвестор, ты просто человек, который боится выйти из зоны комфорта. И да, 11 месяцев аренды - это для дураков. У меня квартира сдаётся без перерывов 3 года подряд. Кто-то работает, кто-то думает.

Дмитрий Демидчик

декабря 23, 2025 AT 05:12А ты вообще понимаешь, что в России сейчас сдача квартиры - это как пытаться выжить в тундре с костюмом из пакетов? Налоги, ремонт, съёмщики, которые сдохнут у тебя в ванной - всё это не для слабых. А если ещё и ипотека - ты не инвестор, ты просто раб банка. Всё это - западная сказка. У нас тут не Штаты, тут - РОССИЯ. И если ты не сдаёшь за 60к в Москве, ты вообще не в игре.

leonid onyiego

декабря 24, 2025 AT 00:36Давайте не будем сводить это к цифрам - это не просто аренда, это эко-система капитализации. Ты не продаёшь квартиру, ты создаёшь потоковую модель, где каждый рубль - это не расход, а реинвестиция в человеческий капитал. Когда ты учитываешь не только чистую рентабельность, но и когнитивную нагрузку на арендатора, уровень доверия, стабильность платежей - ты переходишь из операционного уровня в стратегический. И да, 19 лет окупаемости - это не провал, это фаза накопления. Ты не зарабатываешь на аренде - ты формируешь актив, который в 2030 году будет стоить в три раза больше. Это не бизнес - это трансформация.

Игорь Сидоренко

декабря 25, 2025 AT 14:55Ты в курсе что 70к на ремонт - это для тех кто живет в панельке с лоджией? У меня в новостройке сдаю - и ремонт нужен раз в 5 лет. А если съемщик не мусорит - вообще не надо. Ты просто придумал себе проблемы, чтобы оправдать, что не сдаешь за 70к.

Богдан Лебедь

декабря 26, 2025 AT 10:34Я в Берлине живу, сдаю там квартиру за 2500 евро. Тут у вас все плачут про 35к - а я вижу, как вы пытаетесь впихнуть западные формулы в российскую реальность. Это как пытаться запустить ракету на батарейках. У вас нет стабильности, нет прав, нет защиты. Вы думаете, что чистая рентабельность - это ответ? Нет. Ответ - продавать. Продавать и уезжать. Аренда - это ловушка для тех, кто не хочет признать, что Россия больше не место для капитала.

Анатолий Талмач

декабря 28, 2025 AT 07:22Всё верно, но не забывайте про добрый съёмщик. У меня была квартира - сдала за 30к, ремонт раз в 4 года, налог по патенту, и ни одного простоя за 5 лет. Главное - не дешёвый ремонт, а хороший отбор. Проверяй паспорт, берёшь залог, ведёшь диалог. И тогда ты не работаешь - ты просто получаешь деньги. Попробуй - не пожалеешь.

Кирилл Арутюнов

декабря 28, 2025 AT 23:09Кто-то считает, что аренда - это пассивный доход. Нет. Это активный бизнес. Ты должен быть менеджером, юристом, экономистом и психологом одновременно. Но если ты это понимаешь - ты уже впереди 90% людей. Не сравнивай себя с теми, кто сдаёт в подвале и жалуется. Ты - тот, кто читает, считает, думает. И это уже победа. Продолжай. Ты на правильном пути.

Egor Evseev

декабря 30, 2025 AT 14:26А ты когда-нибудь задумывался, что, возможно, вся эта чистая рентабельность - просто иллюзия, созданная для того, чтобы мы продолжали верить в систему, которая нас жрёт? Что если ты вкладываешь 6 млн, а через 10 лет квартира стоит 8 млн, но ты потерял 1,5 млн на налогах, ремонтах и ипотеке - ты не богатеешь, ты просто дольше живёшь в этом круговороте. Может, просто взять эти 6 млн, купить землю в Татарстане и построить дом? Там ты не будешь считать проценты - ты будешь жить. Арендная ловушка - это не про деньги. Это про страх быть никем.